净值跌到0.6764元,平安资管这款产品业绩有点惨

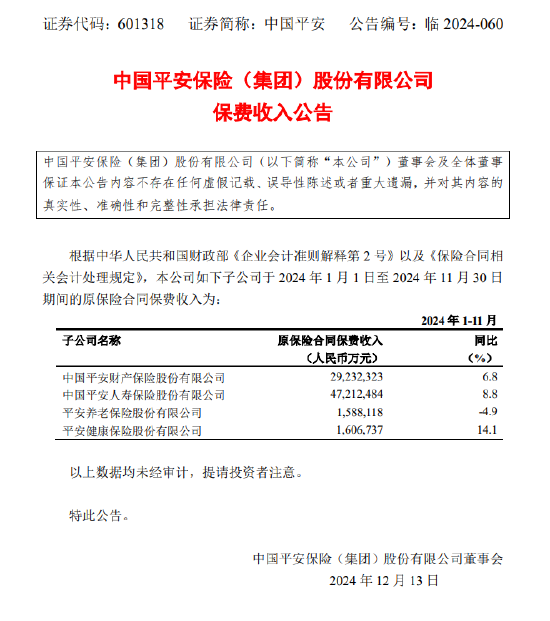

追求绝对收益和稳健投资一直是保险资管机构的重要特征,但记者发现,虽然9月以来权益市场震荡上扬,多个重要指数收获不小的涨幅,但少数权益类组合类保险资管产品走势偏离稳健,业绩表现大失水准。Wind数据显示,平安资管旗下权益类组合类保险资管产品平安资管夏荷7号今年以来(截至12月11日)累计下跌12.76%,单位净值跌至0.6764元,跑输同期沪深300指数29.01个百分点。

记者注意到,除了平安资管夏荷7号之外,平安资管旗下另一只权益类组合类保险资管产品平安资管如意2号表现同样并不“如意”。Wind数据显示,今年以来(截至12月11日),该产品累计下跌11.73%,跑输同期沪深300指数27.98个百分点。公开资料显示,该产品今年以来调仓换股或较为频繁。

今年以来跌超11%

失去险资“稳健”特征

今年三季度以来,政策组合拳发力,A股市场表现超出预期,部分权益类组合类保险资管产品业绩表现不俗。Wind数据显示,截至12月11日,沪深300指数上涨超16%。相比之下,作为头部保险资管机构的平安资管,其部分权益类组合类保险资管产品业绩表现要逊色不少。

Wind数据显示,平安资管夏荷7号、平安资管如意2号,今年以来截至12月11日,分别下跌12.76%、11.73%,在同类产品中排名靠后。与市场普遍用来作为收益率参照基准的沪深300指数对比,这两只产品业绩分别跑输同期沪深300指数29.01个百分点、27.98个百分点。

Wind数据显示,平安资管夏荷7号成立于2023年6月16日,至今运作约一年半。记者发现,该产品自成立以来净值便一路震荡下行,截至12月11日,单位净值已跌至0.6764元,成立以来累计下跌32.36%。今年下半年以来,该产品多次出现月度亏损,9月权益市场回暖时虽然取得了6.87%的正回报,但10月份再次转亏,今年以来该产品净值累计下跌12.76%。

平安资管如意2号成立于2013年7月18日,目前由两位投资经理共同管理。近三年来,该产品业绩表现也较差。Wind数据显示,截至12月11日,该产品近三年的回报率为-27.01%,近两年的回报率为-21.32%,近一年的回报率为-15.76%,今年以来回报率为-11.73%。

频繁调仓换股

越忙业绩越不“如意”

业内人士告诉记者,权益类组合类保险资管产品业绩出现较大分化,或与投资策略、投资经理能力等因素有关。如果投资策略未能及时适应市场变化或未能有效捕捉市场机会,可能导致业绩不佳。

据介绍,不同产品投资策略不同,所投资的底层资产也不同,导致其产品业绩可能存在不小的差异。比如,有的产品重仓某一个行业,但在一段时期内该行业整体表现不佳,就会导致产品业绩较差。

上市公司披露的前十大流通股东名单中透露了部分险资持仓信息。以平安资管如意2号为例,Wind数据显示,截至2024年三季度末,平安资管如意2号持有创新新材631.99万股,新进成为该公司的第八大流通股东。创新新材属于有色金属行业,截至12月11日,今年以来股价累计下跌12.33%。

记者注意到,平安资管如意2号在2024年调仓换股较为频繁。Wind数据显示,2023年底,该产品共出现在昀冢科技、博硕科技、华曙高科、英诺特、南华期货、海晨股份等6只股票的前十大流通股东名单中。2024年一季度末,该产品从上述6只股票的前十大流通股东名单中退出,转而新进成为皖新传媒、青云科技的前十大流通股东。到了2024年二季度末,该产品又进行调仓换股,从皖新传媒前十大流通股东名单中退出,小幅减持青云科技13.81万股,并新进成为南方传媒(维权)、中通客车的前十大流通股东。到2024年三季度末,该产品又从青云科技、南方传媒、中通客车的前十大流通股东名单中退出,转而买入创新新材。

梳理平安资管如意2号买入、卖出的股票发现,这些股票行业分布较为分散,包括有色金属、医药生物、汽车、交通运输、计算机、机械设备、非银金融、房地产、电子、电力设备、传媒行业。

调仓换股是业内一些投资经理提高投资业绩的惯常做法。但从平安资管如意2号的业绩表现来看,投资经理调仓换股并未给产品带来“如意”的结果,截至12月11日,该产品今年以来的回报率为-11.73%,很不“如意”。

业内人士认为,相比其他行业的资管产品,保险资管产品对稳健性要求更高,这是保险资金的属性决定的。如果出现产品净值大跌,像平安资管夏荷7号净值跌至0.6764元,失去了险资稳健运作的基本特征,一定程度上反映出公司在风控、投研方面存在缺陷或瑕疵,投资者有理由怀疑其投研团队的择股能力、风控部门把控投资风险的能力。

风控、投研能力有待提高

平安资管官网显示,公司是中国最具影响力的股票机构投资者之一,以深入研究、价值投资、长期投资为准绳,长期受托管理大体量保险、银行资金,穿越多次牛熊,收益亮眼,风控出色。平安资管微信公众号曾发文表示,2024年,平安资管坚持“以客户为中心,做长期正确的事,用专业创造价值”,聚焦主业,优化资负联动,全力做好保险资金保值增值。平安资管在公开宣传中多次强调公司的价值投资、长期投资理念,但旗下部分产品在实际操作中频繁调仓换股,与公司的投资理念存在矛盾之处。

2023年中国平安资产管理业务出现巨亏,备受关注。中国平安2023年年报显示,资产管理业务净利润全年净亏损195.22亿元,而2022年同期净利润为38.03亿元。中国平安在年报中表示,资产管理业务为平安证券、平安信托、平安资产管理、平安融资租赁、平安海外控股等经营资产管理业务的子公司经营成果的汇总。

平安资管的经营情况如何?可从中国平安年报披露的“收取股利收入”情况略知一二。2023年全年,平安资管向中国平安分红14.80亿元,同比下降超60%。

平安资管披露的2023年年报数据来看,2023年,该公司营业收入42.75亿元,同比下降5.76%;净利润27.04亿元,同比下降8.92%,营收、净利润双双下滑。与同业相比,另外两家头部保险资管机构2023年营收、净利润均实现正增长。在管理资产规模过万亿元的保险资管机构中,平安资管也是唯一一家营收、净利润均出现下滑的公司。

大资管时代,发展第三方业务逐渐成为保险资管机构共识。当前,不少保险资管机构将自身投资策略和专业能力转化为产品力,拓展第三方业务规模,不少保险资管机构的第三方资产管理规模有所增加。中国平安2024年半年报显示,截至2024年6月30日,平安资产管理的受托资产管理规模近5.52万亿元,其中第三方资产管理规模5187.37亿元,占其总受托资产管理规模的近10%。

保险资管机构发展第三方业务的形式包括专户管理、资管产品、资产证券化、养老金产品等。其中,组合类保险资管产品是保险资管机构开展第三方业务的一大重要抓手。

近年来,组合类保险资管产品的存续规模持续提升。《中国保险资产管理业发展报告(2024)》显示,截至2023年末,29家保险资产管理公司开展了组合类保险资产管理产品业务,存续数量2809只,同比增长18.12%;存续余额6.39万亿元,同比增长44.30%。

业内人士表示,专业性是资管机构的立身之本,资管机构“受人之托、代人理财”,需要将提升产品业绩和实现投资者利益最大化作为根本宗旨,提升自身投研、风控等专业能力,实现投资者财富的保值增值。

业内人士建议,作为长期资金管理者,保险资管公司需要加强自身风控和投研能力的建设,不断深化对宏观经济、市场动态、行业发展等方面的研究,以便更好地把握市场趋势和投资机会。同时,保险资管公司还需建立完善的风险管理体系,完善风险管理制度和流程,提高风险识别、评估和应对能力,确保投资安全。

还没有评论,来说两句吧...