小宠物大赛道,宠物经济崛起?多只基金重仓这些股

日前,高盛发布的一则报告指出:中国宠物数量将在今年首次超过4岁以下幼儿数量,到2030年,中国宠物数量将会是幼儿数量的两倍。近年来,宠物经济已经成为资本市场关注的重要赛道,有机构预测宠物经济规模可能超万亿。

不过,券商中国记者注意到,A股二级市场上宠物经济概念股整体市值偏小,上市公司数量不多,有多只基金重仓持有宠物概念股,这些基金年内业绩喜人,但多为中小规模基金。

有哪些基金经理重仓持有宠物经济概念股?宠物经济的未来发展前景如何?近日,记者走访深圳地区的宠物医院、商店,采访部分宠物主人、基金公司研究员等,探讨宠物经济蓬勃发展和二级市场投资机会,梳理公募基金在二级市场的布局宠物经济的投资思路。

宠物经济“百花齐放”

“宠物医院真贵,随随便便就花费近万元。”券商中国记者在宠物医院看到,刘女士的小猫骨折手术花了近18000元。

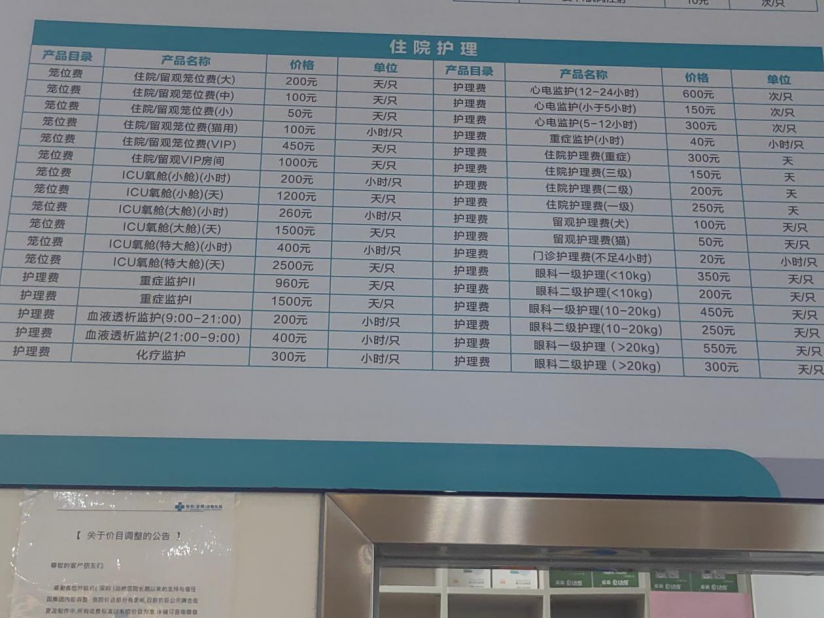

券商中国记者在某宠物医院看到,住院/留观VIP病房最高报价1000元,ICU氧舱达到2500元每天/只。“深圳就是这个价格,有条件还是把保险买了。”王女士向记者表示,自己在某线上平台给自己的爱宠购买了一款保险,每个月30多元,最近一次肠胃炎花费了2305元,报销了1414.70元。

记者走访时发现,宠物经济衍生出来的消费内容也越来越丰富,呈现出“百花齐放”的特点。除了上面案例内提到的宠物医疗和宠物保险覆盖面齐全,定价也越来越高,还有宠物食品、玩具、美容、寄养服务等,宠物商店内售卖的宠物商品琳琅满目,甚至有部分商店打造宠物交友社群,将宠物消费的场景从动物延伸到人身上。

此外,最新数据显示,今年双11淘宝天猫宠物行业持续保持高增长态势。仅开卖4小时,658个品牌成交同比翻倍,659个品牌订单量同比翻倍。以高端宠粮、智能养宠设备等为代表商品的宠物品牌迎来全面爆发。

“宠物经济预计将成为未来极为重要的经济板块,随着单身少子化及老年人口空巢化的趋势,宠物需求日益增长。”德邦基金研究员刘敏向记者表示。

刘敏认为,可以从两个指标来评估其发展空间:其一是市场渗透率。在美国,宠物经济的市场渗透率接近70%,而在日本这一数字接近50%。相比之下,中国当前的宠物经济市场渗透率尚不足50%,表明该领域还有很大的增长潜力。其二是人均消费支出。中国目前的人均年度宠物支出尚不足3000元,其中宠物食品的消费占据了超过70%,宠物用品、医疗服务及保险等方面的消费还有较大的提升空间。总体而言,我国宠物经济仍有较大增长空间,并且正朝着更加多元化的方向发展。

西部利得基金同样认为,宠物经济未来有望延续增长。一是老龄化趋势下陪伴经济盛行,千禧一代、Z世代逐渐创造出全新的人宠互动方式,宠物拥有量持续增长;二是不同国家和地区的宠物年均消费金额仍然存在较大差异,因此未来或有显著提升空间。

公募基金重仓配置,多只年内业绩飘红

和蓬勃发展的消费市场相比,A股二级市场上宠物经济概念股整体市值偏小,上市公司数量不多,乖宝宠物、中宠股份、佩蒂股份、源飞宠物、依依股份等多只概念股中,仅有乖宝宠物、中宠股份在百亿市值以上,这些个股背后有多只基金重仓持有,甚至还有外资机构持仓的身影。

三季度报告显示,有3只公募基金出现在乖宝宠物前十大流通股东名单中,李博管理的信澳星奕C持有245.17万股,李海管理的国泰金泰C持有100.96万股,韩威俊管理的交银内需增长一年持有持股94.69万股。截至11月9日,上述三只基金年内收益分别为19.32%、14.85%、-9.58%。

中宠股份第一次出现在国泰君安君得鑫两年持有C前十大重仓股之中,基金经理三季度增持94.74万股至186.44万股,位于该基金前十大重仓股第6位。截至11月9日,该基金年内业绩回报9.03%。

基金经理滕越、孙麓深同样持有了中宠股份,该公司位于迷你基金招商丰凯C前十大重仓股第6位。该基金属于大盘成长风格型灵活配置型基金,年内收益率达到15%。但截至8月24日,规模仅有0.08亿元。中宠股份同样出现在西部利得研究精选C前十大重仓股第7位,该基金近6个月业绩回报达到12.78%,截至9月30日,该基金规模为0.72亿元。

在三季度,基金经理陈保国、葛山结合宏观政策变化和产业景气度趋势综合判断,市场机会或将逐步从外部主导切向内需主导,相应降低红利资产配置,适当加大消费和制造等高性价比板块的配置。

博道盛利6个月持有买入佩蒂股份至前十大重仓股第9位,该基金前8只重仓股皆为信息技术概念。截至11月6日,博道盛利6个月持有年内业绩回报7.37%。值得一提的是,外资机构瑞士联合银行集团和摩根士丹利国际出现在另一宠物经济概念股佩蒂股份的前十大流通股东第8位和第9位。

行业高景气,龙头具备穿越周期成长性

对于宠物经济高速增长“百花齐放”,但在二级市场的上市公司数量不多,行业尚未出现巨无霸型的企业的现象。

西部利得基金相关负责人则认为,目前A股上市公司主要集中在宠物食品与宠物用品板块,以宠物食品行业为例,首先是行业景气度,过去五年宠物食品行业的复合增速达到16%,龙头公司增速更高,行业的高景气是宠物板块享受高估值的重要原因之一;其次是行业毛利率与净利率,前期由于电商渠道营销投入力度大,以及以代工为主的定位,导致行业毛利率难以超过30%,伴随着品牌能力的形成以及营销费用投放的成效,优秀的公司毛利率已经提升至40%+,品牌化是宠物板块享受高估值的又一原因。展望未来,伴随行业步入平稳发展期,行业格局逐渐稳定,板块有望逐步完成估值调整。

刘敏认为,当前宠物经济中宠物食品赛道更值得关注。近年来,国产宠物粮替代海外粮趋势明显,属于有很强beta属性的赛道,而其他赛道目前体量较小,还处于行业发展初期,具体的标的公司上,仍存在较大不确定性。

西部利得基金相关负责人建议核心关注宠物食品,一是市场空间大,在几千亿的宠物经济总市场空间中,宠物食品的市场空间占比接近一半,且呈现持续增长的动能;二是行业格局向好,由于前期价格战竞争激烈,已有一批企业完成出清,目前呈现出替代外资、跳脱内卷的态势,有品牌能力的公司或将迎来更快的发展。此外,宠物医疗也值得重视,其市场空间仅次于宠物食品,但是当前还未有公司上市,未来可以关注行业头部的上市动态。

“在消费领域,我们关注的潮玩、扫地机、智能家居、珠宝、宠物等行业的龙头公司均体现了明显的穿越经济周期的成长性。”信达澳亚基金李博表示。

还没有评论,来说两句吧...