长春高新三季报“变脸”:生长激素市场增长放缓,多领域子公司业绩承压

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

华夏时报记者 于娜 见习记者 张斯文 北京报道

近日,长春高新技术产业(集团)股份有限公司(下称“长春高新”,000661.SZ)发布的2024年三季报。财报显示,长春高新的核心子公司——长春金赛药业有限责任公司(下称“金赛药业”)的生长激素产品销售增长明显放缓,尤其是长效生长激素“金赛增”在遭遇新竞品涌现和集采政策双重夹击下,销售压力倍增。

除了生长激素业务外,长春高新的疫苗及地产业务也遭遇了不同程度的挑战。子公司百克生物因带状疱疹减毒活疫苗销量减少,导致收入及净利润双降;而高新地产则受房地产市场低迷影响,业绩表现同样不佳。这些业务的承压,进一步加剧了长春高新整体业绩的下滑趋势。

面对严峻的市场形势,长春高新将如何应对?公司是否能够通过加大新产品研发投入、拓展其他治疗领域等方式,实现业务的多元化发展,从而抵御市场风险?此外,集采政策的持续影响以及医药行业的政策环境变化,又将对长春高新的未来发展产生哪些深远影响?《华夏时报》记者致函采访,但一直未收到答复。

子公司营收增速缓慢

2024年11月6日,长春高新发布一则《关于子公司聚乙二醇重组人生长激素注射液新适应症上市申请获得批准的公告》。《公告》显示,金赛药业聚乙二醇重组人生长激素注射液(下称“长效生长激素”)新适应症上市申请,于近日获得国家药品监督管理局(下称“国家药监局”)批准。

新适应症为用于治疗特发性身材矮小(ISS),这是一种身高低于同年龄、性别和种族平均身高2个标准差或低于第3百分位数的矮小疾病。

长期以来,金赛药业的主要收入来自其生长激素系列产品,这些产品分为三大剂型:粉针、水针和长效水针。

从长春高新过往披露情况来看,这三类产品具体收入占比分别为:粉针约占11%,水针约占59%,长效水针约占29%。

金赛增是长效水针产品,在整个金赛药业的收入中占据越来越重要的地位。数据显示,2023年长效水针的收入占比达到29%。这意味着,仅长效水针就为金赛药业带来了超过30亿元的收入。

然而,今年的销售情况并没有以往那么乐观了。

作为长春高新的核心子公司,金赛药业前三季度实现收入81.63亿元,同比微增0.55%,实现归母净利润28.39亿元,同比下降19.45%。

不仅今年前三季度下滑,在2019年、2020年、2021年经历了三年高增长后,金赛药业营业收入一直增长缓慢。

据公告显示,2019年—2023年以及2024年1—9月,金赛药业的营业收入分别为58.03亿元、70.96亿元、102.1亿元、102.12亿元、110.84亿元、81.63亿元,分别同比增长15.09%、22.28%、43.9%、0.02%、8.48%、0.55%。

(金赛药业营业收入及变化,来源:公司公告)

可以看到,自2022年以来,金赛药业营业收入增速严重放缓,最低时甚至不及个位数。

一方面,全国多地的集中带量采购(集采)政策对金赛药业的生长激素产品产生了显著影响。

例如,广东省、福建省和河北省等地都已开始实施生长激素的集采政策,这对金赛药业的粉针和水针产品的价格形成了压制。

2022年3月,广东联盟双氯芬酸等药品集中带量采购中,金赛药业粉针产品入选,降幅为52.46%。此外,金赛药业还陆续中标福建省和河北省的带量集采,但降幅尚未公布。这些集采政策使得金赛药业的产品价格大幅下降,从而影响了其营收和利润的增长。

盘古智库高级研究员江瀚接受《华夏时报》记者采访时表示:首先,从2021年开始生长激素被纳入多地的药品集中采购,这是政策导向的结果。其次,长春高新的生长激素产品在多个省份被纳入集采目录,并且在后续年份继续被列入更多省份的集采名单,这表明集采已经成为一种趋势。第三,集采带来的直接影响是生长激素价格的大幅下降,这对长春高新等生产企业的利润空间构成了压力。然而,从另一角度来看,集采也有助于提高产品的市场渗透率,扩大销售规模。

值得注意的是,尽管金赛药业长期以来在长效生长激素市场上占据垄断地位,但是这种局面正在发生变化。越来越多的企业进入了这一市场,如特宝生物和安科生物等。这些企业的短效和长效生长激素产品逐渐在市场上崭露头角,可能对金赛药业构成了直接的竞争威胁。

例如,目前特宝生物、维昇药业、诺和诺德的长效生长激素产品在国内的上市申报已获得受理。金赛药业赖以生存的生长激素业务,正遭遇全方位冲击。

不仅如此,市场竞争的加剧不仅压缩了金赛药业的市场份额,也对其定价能力在一定程度上造成不利影响。

为了应对市场竞争和集采政策带来的挑战,金赛药业不得不加大对新产品的研发投入和推广力度。2024年上半年,长春高新的研发费用为11.38亿元,同比增长10.18%。除了传统的生长激素产品外,金赛药业还在拓展其他治疗领域,如女性健康、肿瘤和急性痛风等。例如,金赛药业的重组人促卵泡激素注射液、金纳单抗和注射用醋酸曲普瑞林微球等产品正在进行临床研究和市场推广。这些项目的推进都需要大量的资金投入,短期内可能会对公司的利润率造成一定的压力。

多项业务承压

除生长激素销售受阻外,长春高新的疫苗及地产业务也遭遇了压力。

据公司披露,2024年前三季度,长春高新子公司百克生物实现收入10.26亿元,同比下降17%,实现归属母公司所有者的净利润2.44亿元,同比下降26%。公司表示,营收下滑主要由于带状疱疹减毒活疫苗销量减少。

此外,子公司高新地产实现收入5.91亿元,同比下降23.70%,实现归属母公司所有者的净利润0.38亿元,同比下降49.80%。江瀚认为,房地产市场的低迷是直接影响其业绩表现的重要因素之一,因为市场环境的变化对房地产企业的生存和发展具有重要影响。

种种影响下,今年长春高新的业绩表现也不理想。

三季报显示,长春高新前三季度实现营业收入103.88亿元,同比下降2.75%;归母净利润为27.89亿元,同比下降22.80%;扣非净利润为28.41亿元,同比下降21.45%。

这也是公司近年来业绩同比出现负增长。

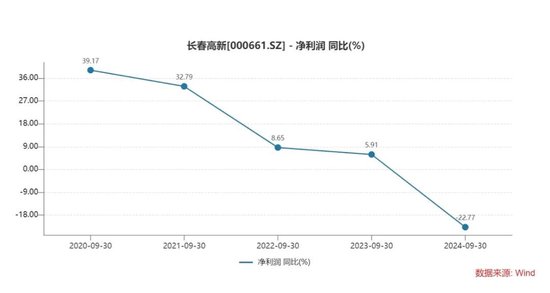

据Wind统计,2020年前三季度、2021前三季度、2022前三季度、2023前三季度、2024前三季度,长春高新的营业总收入分别为63.99亿元、82.39亿元、96.46亿元、106.82亿元、103.88亿元。分别同比增长17.55%、28.75%、17.09%、10.73%、-2.75%。

同期,公司净利润分别为24.76亿元、32.88亿元、35.73亿元、37.84亿元、29.22亿元。分别同比增长39.17%、32.79%、8.65%、5.91%、-22.77%。

可以看到,今年长春高新面临业绩下滑的挑战。

至于长春高新如何应对市场需求疲软或竞争加剧所造成的业绩恶化,《华夏时报》记者致函采访,但一直未收到答复。

现阶段,医药行业面临的政策环境变化频繁,一致性评价、医保谈判、医保控费、医疗反腐等一系列政策对企业的生产经营造成了多重压力。这些政策变化增加了企业的合规成本,同时也改变了市场格局,使得企业在激烈的市场竞争中不得不调整策略,以适应新的政策环境。

未来,长春高新能否恢复高增长,《华夏时报》将持续关注。

还没有评论,来说两句吧...