被告不服!万亿城商行5.9亿追债之路再生波折

来源:行长助手

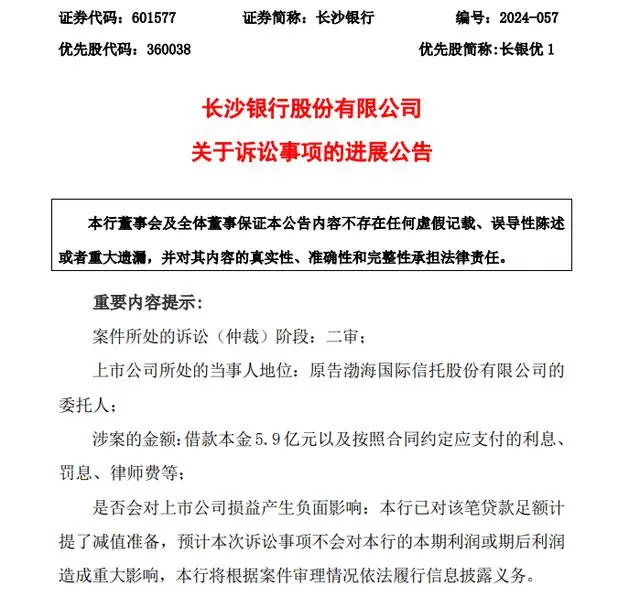

11月12日,长沙银行发布关于5.9亿元诉讼事项的进展公告。

长沙银行踩雷宜华生活 曾多次陷入讨债风波

公告显示,当前案件处于二审阶段,原告为渤海国际信托,长沙银行为渤海国际信托的委托人,此案涉及借款本金5.9亿元及相关利息、罚息、律师费等。因不服一审判决,宜华生活科技公司等向湖南省高级人民法院提起上诉,要求撤销一审判决中关于质押物监管费的相关条款。

上述案件最早要追溯到2020年1月7日。长沙银行作为渤海·长银第 4 期单一资金信托计划的委托人/受益人向渤海国际信托(信托计划受托人)交付了5.9亿元信托资金,由渤海信托向宜华生活发放信托贷款本金5.9亿元,贷款期限为3年。

后因宜华生活本息逾期,渤海信托作为原告向长沙市中级人民法院提起诉讼。

今年9月27日,长沙银行发布的公告显示,收到湖南省长沙市中级人民法院的案件民事判决书【(2024)湘 01 民初 146 号】,结果为原告渤海信托胜诉。判决内容包括:被告宜华生活于判决生效之日起十日内偿还原告渤海信托借款本金5.9亿元;被告宜华生活于判决生效之日起十日内偿还原告渤海信托支付质押物保管费约4436000元等。

此后,宜华生活请求撤销《民事判决书》第二项判决,改判上诉人无需偿还质押物监管费4436000元,之后也无需按照《动态抵质押监管三方协议》以及《补充协议一》的约定按照每年1388000元支付至实际履行完毕时止;另外,一审关于质押物保管费的受理费,以及二审案件的受理费,均由被上诉人渤海国际信托股份有限公司承担。

在本次公告中,长沙银行表示,已对该笔贷款足额计提了减值准备,预计本次诉讼事项不会对本行的本期利润或期后利润造成重大影响。

事实上,这并非宜长沙银行第一次踩雷。此前,长沙银行与金旺铋业签订了多份《人民币借款合同》,并向金旺铋业发放了贷款,而后金旺铋业因破产重整,无法清偿超9亿元的贷款本息;此外,长沙银行还踩雷新华联(维权),涉及15.8亿元授信余额前途未卜,以及涉及恒大汽车的14亿元借款面临损失风险等。

前三季度主营业务下滑 关注类贷款同比增长69%

官网显示,长沙银行成立于1997年5月25日,2018年9月26日在上海证券交易所主板上市,是湖南省首家上市银行,资产规模已超万亿元。10月29日,长沙银行公布了2024年三季度财务报告,粗看有“喜”,但细看藏“忧”。

具体来看,资产规模方面,今年前三季度,长沙银行资产总额突破了1.1万亿大关,达到1.12万亿元,同比增长10.37%;同期资产规模相当的成都银行,报告期内实现总资产1.22万亿元,同比增速14.92%,规模、增速均优于长沙银行。

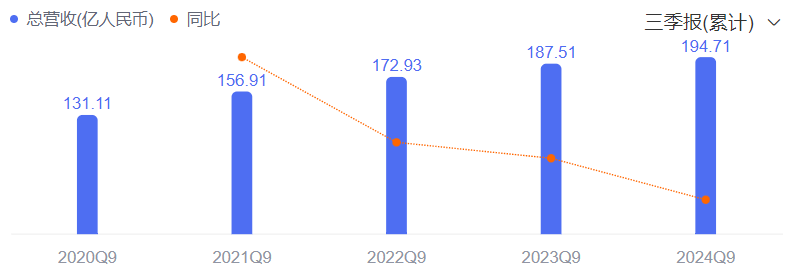

经营能力方面,前三季度,长沙银行实现营业收入194.71亿元,同比增长3.83%;归属于上市公司股东的净利润达到61.87亿元,同比增长5.85%;同期成都银行营业收入172.41亿元,同比增长3.23%;实现归属于母公司股东的净利润90.38亿元,同比10.81%,净利润表现优于长沙银行。

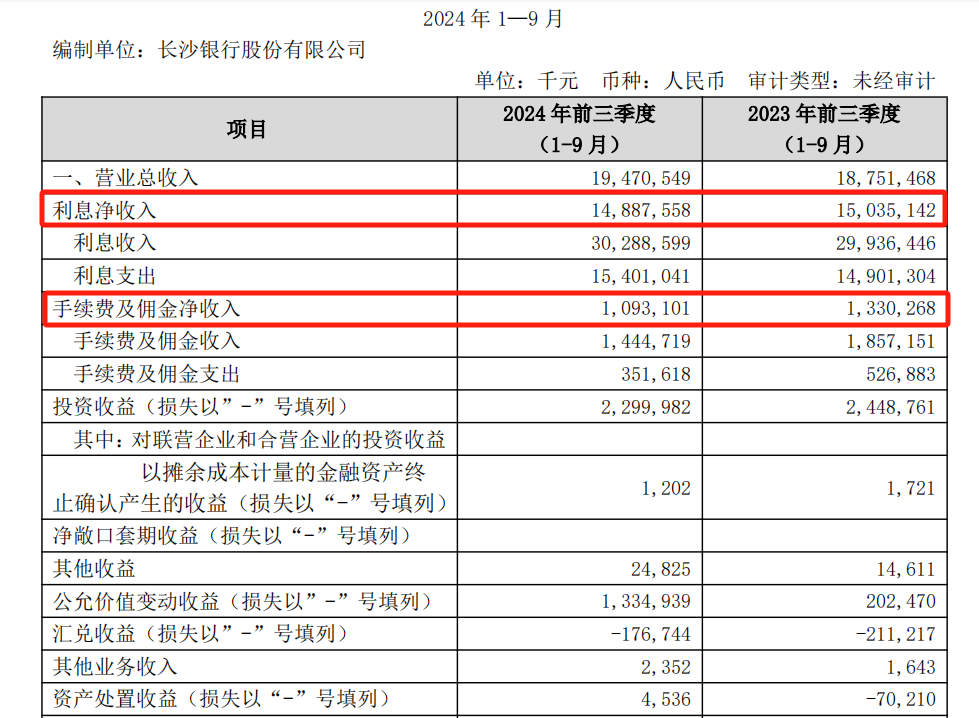

进一步拆分营收数据可以发现,今年前三季度,长沙银行的利息净收入达到148.88亿元,相较去年同期减少1.47亿元,下降0.9个百分点;手续及佣金净收入为10.93亿元,相较去年同期减少17.82个百分点。

尽管主营业务净收入有所下滑,但长沙银行仍保持营业收入的正增长,主要得益于公允价值变动收益。数据显示,报告期内,长沙银行的公允价值变动收益达13.35亿元,相较去年同期增长11.33亿元,翻了五倍有余。

公允价值变动收益属于投资收益,最大的特点是偶发性。2023年前三季度,长沙银行公允价值变动收益为2.02亿元,相较于2022年同期减少了4.46亿元,下滑幅度达到68.83%。在此之前,长沙银行公允价值变动收益多为负增长甚至亏损状态。2022年、2023年该行分别实现公允价值变动收益-0.57亿元、-5.73亿元。

事实上,长沙银行近几年的营收和净利润的增速持续放缓。2021年、2022年、2023年和2024年三季报显示,报告期内,长沙银行的营业收入分别为156.91亿元、172.93亿元、187.51亿元、194.71亿元,同比变化分别为19.68%、10.21%、8.44%、3.83%。

相对应的净利润整体呈现下降趋势。具体来看,2021年至2024年前三季度,该行分别实现净利润50.40亿元、53.52亿元、58.45亿元、61.87亿元,同比变化分别为18.64%、6.19%、9.21%、5.85%。

在资产质量方面,长沙银行的不良贷款率为1.16%,与去年同期持平,但远低于同期成都银行不良率(0.66%);拨备覆盖率达到314.54%,较去年同期增长3.28个百分点。

值得关注的是,报告期内,长沙银行的关注类贷款比率增幅较大,达到134.67亿元,占比2.48%,相较去年同期的79.73亿元(占比1.63%)增长了54.94亿元,涨幅达到68.91%。

还没有评论,来说两句吧...