【盐化工年报】山雨欲来风满楼

来源:国元期货研究

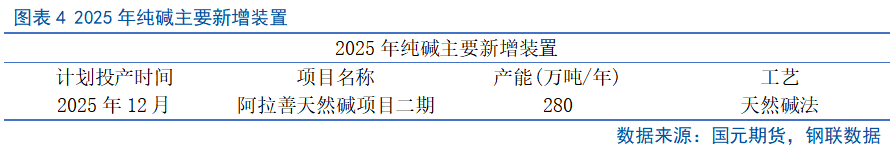

纯碱、玻璃:2023年至2024年为纯碱投产大年,纯碱产能创下历史新高。2025年一季度,2024四季度投产的纯碱装置将出产品,同时,远兴能源阿拉善天然碱项目二期预计于2025年末投产,涉及产能280万吨/年,因此,2025年纯碱整体供应压力将加剧。而需求端,光伏玻璃减产计划还未达到设定的30%目标,同时国内部分光伏产品退税率下调,对国内落后产能仍将延续出清,2025年光伏玻璃减产将延续进行;2025年,浮法玻璃结构性去产能已成为趋势,浮法玻璃产量也大概率下滑。

2025年纯碱行情仍然承压,不过,目前纯碱盘面价格基本贴水现货,这说明纯碱基本面的弱格局在盘面已经有所反映,后续纯碱供需的边际变化节奏或将成为交易重点。

2025年,浮法玻璃行情在供需双减下存在变数,或存在阶段性上涨可能。浮法玻璃盘面贴水现货,且盘面价格低于绝大多数装置生产成本;同时,浮法玻璃需求终端为地产竣工,2025年一季度国内重要会议政策及其导向可能对浮法玻璃市场产生提振。

烧碱:步入2025年,预计烧碱供需双增,烧碱新增产能达到200万吨,若全部顺利落地,产能增速将达到近5%。同时,随着主要下游氧化铝持续投产及进口铝土矿数量增长,烧碱需求整体向好,液碱库存有望维持在偏低水平,支撑行情。

一、市场回顾

1.1

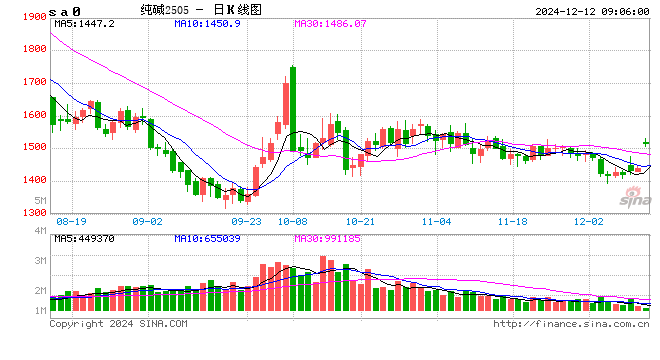

纯碱行情回顾

2024年,纯碱价格中枢下行。2024年1月-2024年3月,在纯碱新装置投产预期以及下游拿货相对一般的背景下,碱厂延续累库,行情震荡下行;2024年4月-2024年5月,纯碱新投产装置产量波动,叠加部分碱厂提前检修,供应端放量不及预期,现货价格转向坚挺,带动盘面价格上涨。2024年6月-2024年9月,随着新投产装置及前期检修装置的陆续提产,纯碱供应压力提升,而需求端玻璃及浮法玻璃产量负反馈,拖累纯碱持续下行。2024年10月-2024年11月,宏观利好建材品类大宗商品,纯碱跌至成本线下沿后强势反弹,随后在成本线附近震荡运行。

1.2

玻璃行情回顾

2024年,玻璃行情节奏与纯碱表现出较高的一致性,在国庆假期后走势则出现分化。整体来看,浮法玻璃价格中枢呈现下行。2024年1月-2024年3月,浮法玻璃春节前情绪转暖,但春节后表现不及预期,偏弱基本面推动行情下跌。2024年4月-2024年5月,宏观利好推动浮法玻璃行情反弹。2024年6月-2024年9月,浮法玻璃供需矛盾再度加剧,尽管部分产线开始堵窑口,但短期内减量有限,行情持续弱势下跌,直至跌破成本线。2024年10月-2024年11月,宏观利好建材品类大宗商品,浮法玻璃产销率一度破百,前期超跌的浮法玻璃强力反弹,随后承压回调。

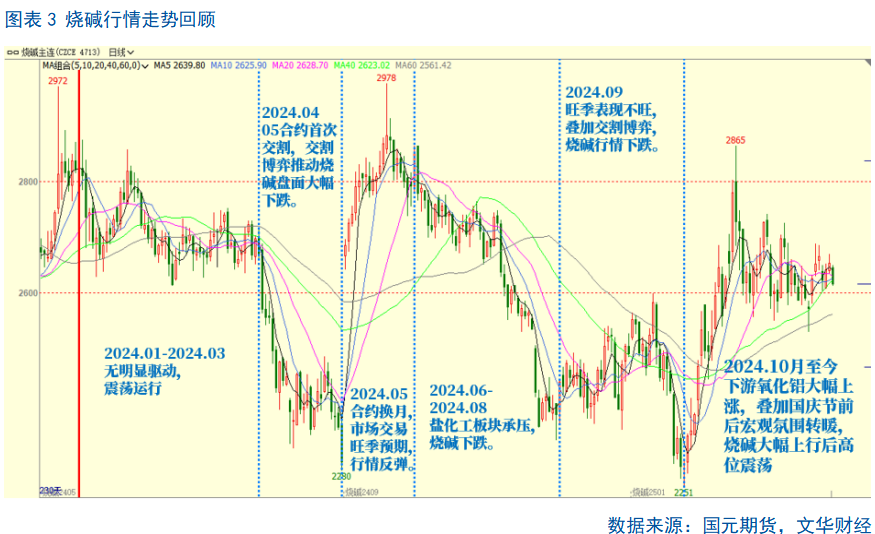

1.3

烧碱行情回顾

2024年一季度,无明显驱动,震荡运行。2024年4月,烧碱2405合约首次交割,交割博弈推动烧碱盘面大幅下跌;2024年5月后,烧碱主力合约换月,市场交易“金九”旺季预期,行情反弹;2024年6-8月,盐化工板块承压下滑,烧碱跟跌。2024年9月,烧碱旺季表现不旺,叠加交割博弈,烧碱行情下跌。2024.10月至今,下游氧化铝大幅上涨,叠加国庆节前后宏观氛围转暖,烧碱大幅上行后高位震荡。

二、基本面分析

2.1

纯碱供应:产能延续增加

2023年至2024年为纯碱投产大年,纯碱产能及产量创下历史新高。从数据上看,2024年1-10月,纯碱年内累计产量已经超过3000万吨,达到3092.24万吨,同比2023年增加16.75%,同时已超过2022年全年纯碱产量。不过,2024年纯碱大部分新增产能推迟至四季度投产,真正达产时间或将推迟至2025年,叠加2025年计划有280万吨年产能的新装置投产,纯碱产能整体将延续增加态势,供应压力将进一步加剧。

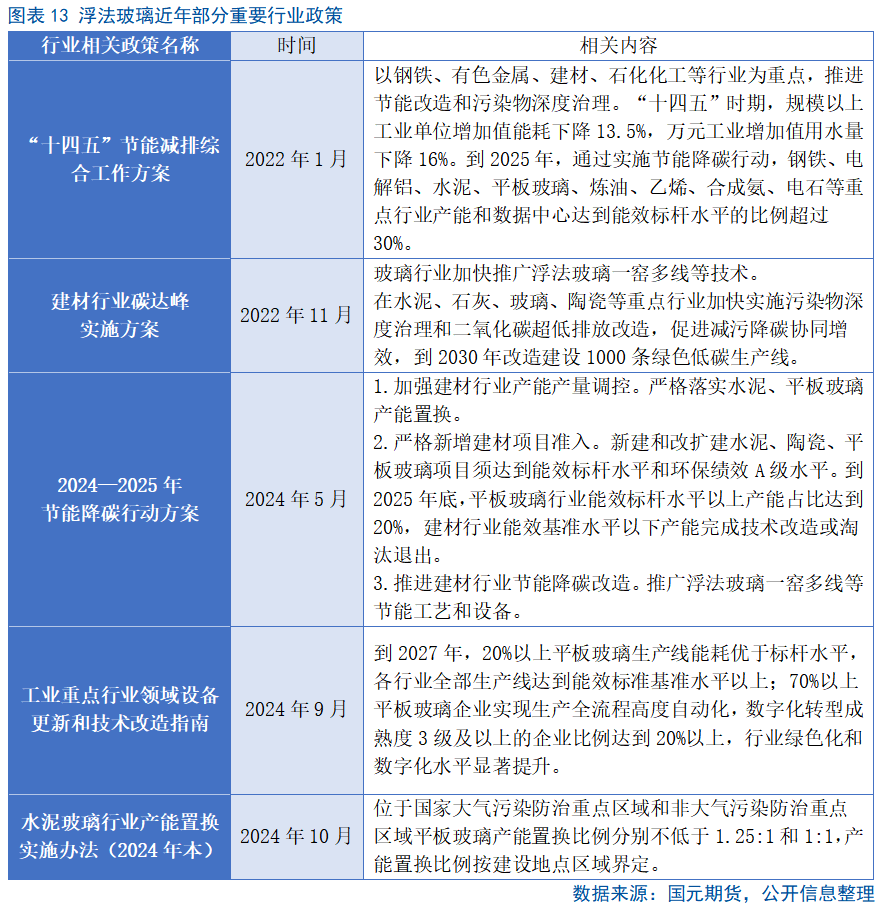

2025年是“十四五”规划的收官之年,而纯碱属于浮法玻璃上游原料,其部分生产工艺可能导致环境问题,因此存在结构性优化的需求。纯碱主要生产工艺有氨碱法、联碱法、天然碱法三种。简单来说,氨碱法适合大规模工业化生产,但原盐利用率低、环境成本高;联碱法的原盐利用率提高至96%以上,相对节约能源,但工艺流程复杂、装置投入高;天然碱法工艺简单,成本低廉,但新增产能受到矿源限制。其中,氨碱法、联碱法均属于自2024年2月1日起施行的《产业结构调整指导目录(2024年本)》中限制类目录,而天然碱法不属于限制类目录。目前纯碱产能占比为联产法>氨碱法>天然碱法,2025年,从结构上看,天然碱法工艺在纯碱生产工艺中的占比将持续上升。

2.2

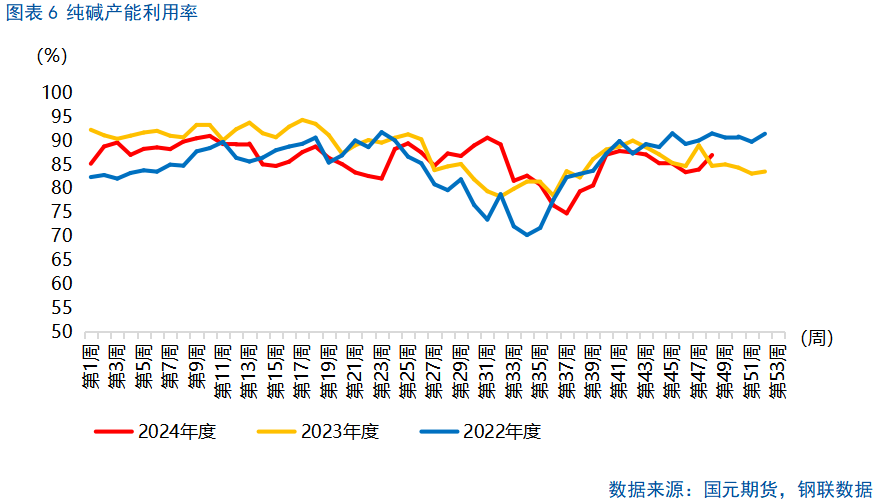

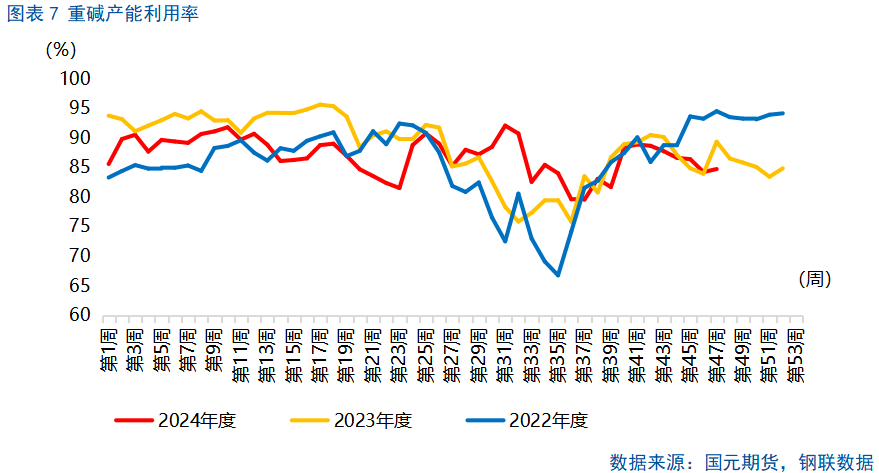

纯碱需求:下游需求下跌

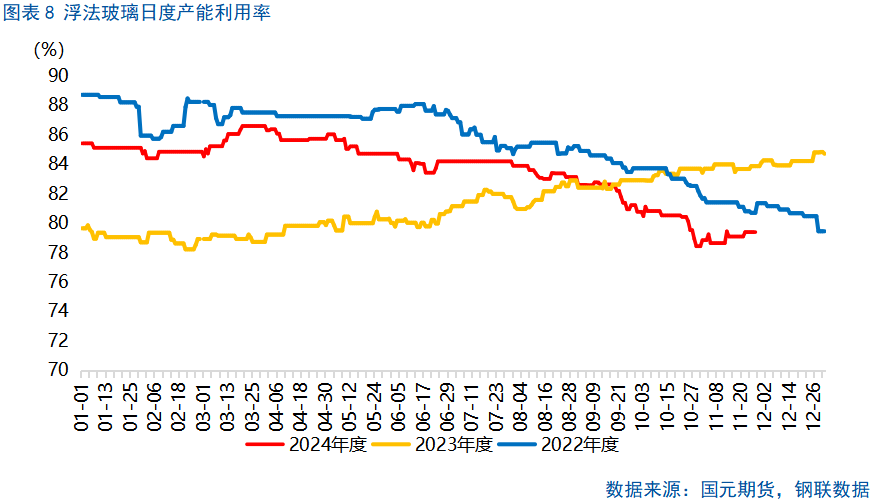

纯碱下游消费结构中最重要的为玻璃,浮法玻璃消费占比约为42%,光伏玻璃占比约为13%,日用玻璃占比约为17%,三者合计占比达到约72%。2024年1-11月份,我国浮法和光伏玻璃产能利用率均呈现下滑趋势,但节奏呈现分化。自2024年3月末起,浮法玻璃产能利用率便迅速下降,至11月下旬跌幅达到7.2个百分点,步入2025年,我们预期浮法玻璃产量易跌难涨。

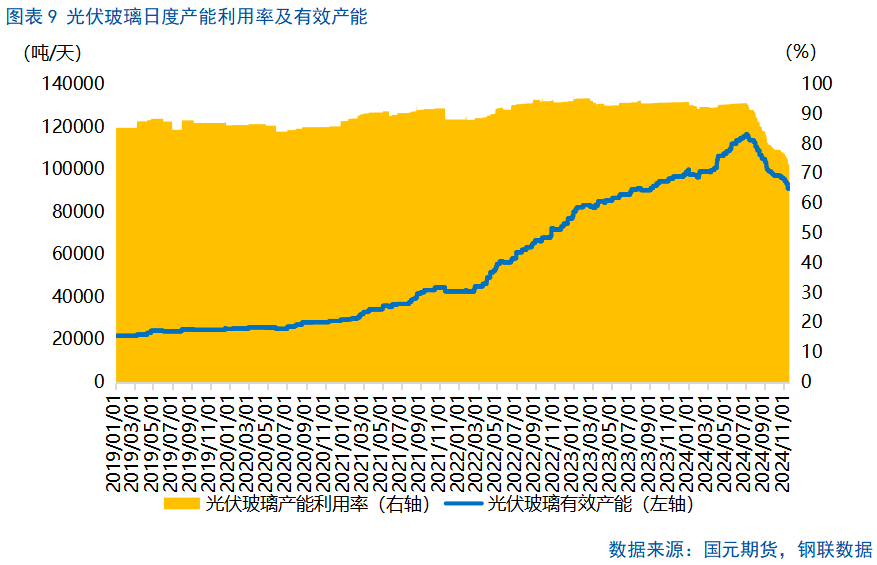

而自2024年7月起,光伏玻璃产能利用率急剧下滑,至11月下旬跌幅达到22.56个百分点。9月初十大光伏玻璃生产厂商召开会议,实施封炉减产30%计划,进一步推动光伏玻璃产量的下滑。截至2024年11月,据我们测算,光伏玻璃日产量已经较7月初的高点下跌约24.8%,较9月初减产幅度超过13%。同时,在政策上,2024年11月15日财政部、国家税务总局公告,将部分光伏产品出口退税率由13%下调至9%,涉及硅片、电池片、组件等产品,自2024年12月1日开始实施,2025年,该政策将带动光伏行业加速产业升级、推动落后产能出清,光伏玻璃作为配套产品,产能也将实现优化,年内或延续减产。

因此,步入2025年,光伏玻璃及浮法玻璃的产量将实现下跌,拖累纯碱需求。

2.3

纯碱成本:维持震荡波动

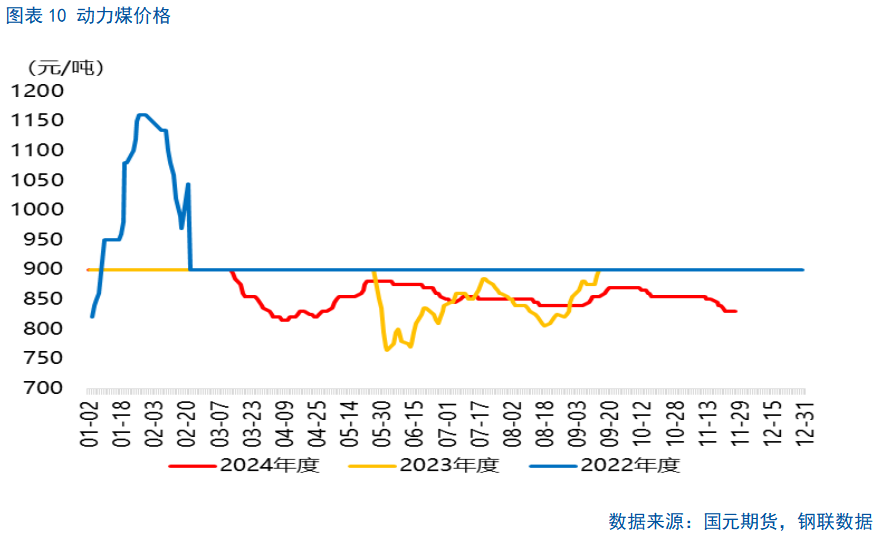

纯碱的主要原材料成本为原盐及动力煤等。从原盐来看,2024年1-9月,中国原盐产量累计达到4385.2万吨,而中国原盐表观消费量达到5281.46万吨,供需比为0.83,略低于往年平均水平,呈现出供需平衡偏紧。2024年以来,西北原盐价格由255元/吨上涨至275元/吨,环比略有上涨。不过,由于部分企业自带制盐装置,原盐单耗少且单价相对稳定,因此原盐对纯碱成本的影响相对较少。从动力煤来看,截至11月,2024年动力煤价格呈现下滑,秦皇岛港Q>5500动力煤参考价格从900元/吨下滑至830元/吨。2025年,动力煤预计继续执行长协,价格或整体维持震荡局面。步入2025年,我们认为纯碱成本端波动影响较为有限,原盐及动力煤价格将呈现窄幅震荡。

2.4

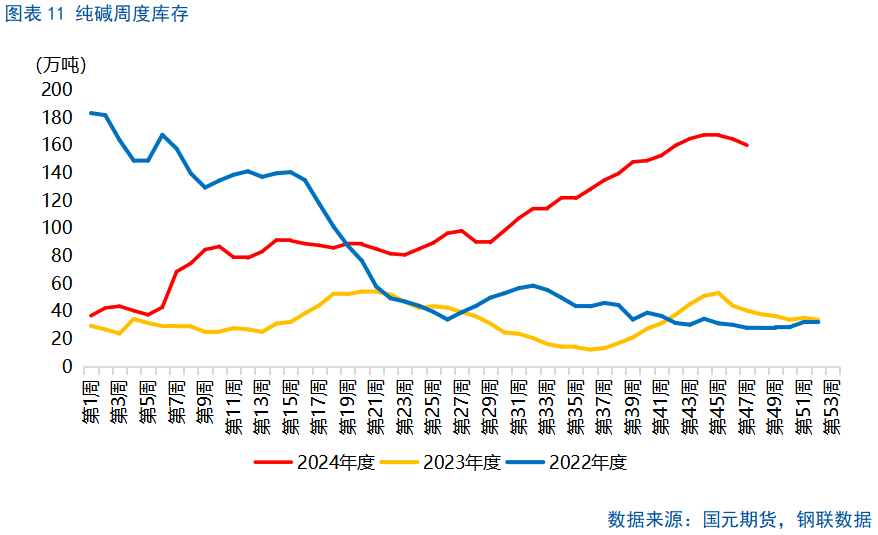

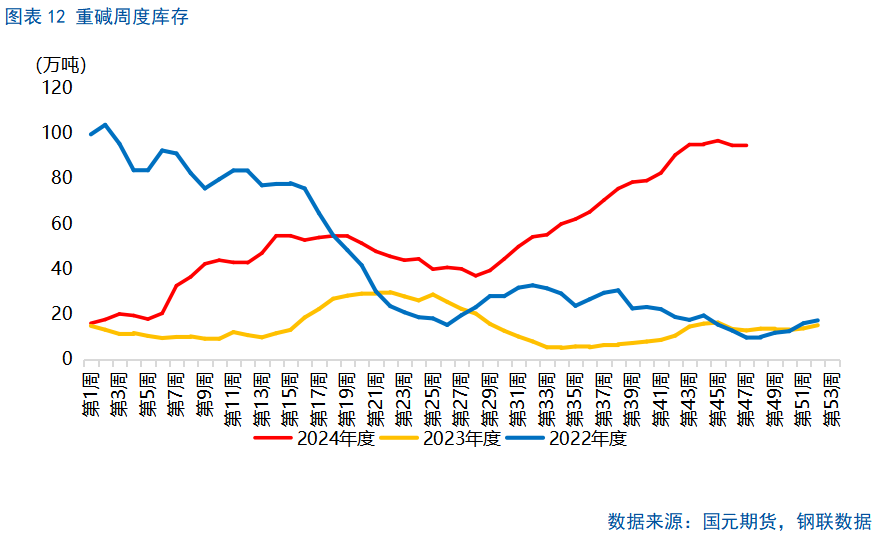

纯碱库存:累库格局难改

2024年,纯碱延续供过于求格局,库存大幅积累。2024年1至11月,纯碱厂内库存持续上涨,自1月初的39.96万吨大幅上涨至11月的160.31万吨,涨幅超过三倍。步入2025年,考虑到2024年四季度及2025年均预计有新增产能的投产,纯碱总库存将维持上涨,但过程中存在波动。纯碱新装置若顺利投产,其产量在2025年一季度释放,纯碱库存压力提高,此外,若特定事件发生,如:纯碱装置因夏季检修而大幅减少供应、“金九银十”季节性旺季下游需求阶段性补库等,则纯碱库存将会有阶段性下行,但整体难改累库格局。

2.5

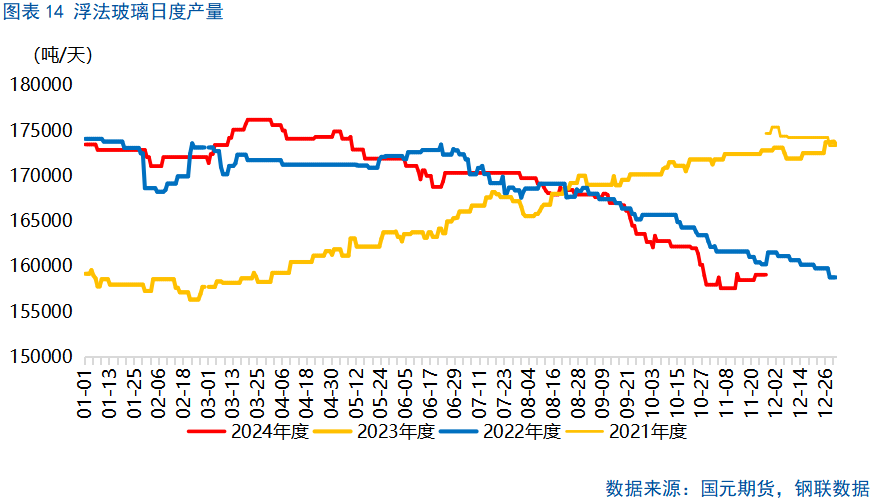

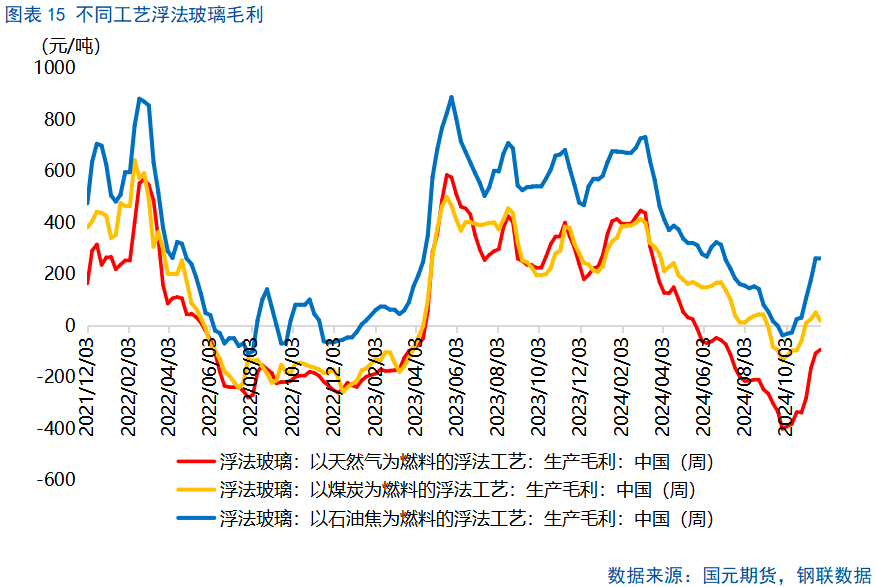

浮法玻璃供应:易减难增

2024年1-10月,浮法玻璃年内累计产量已经达到5197.75万吨,同比上涨4.46%。截至11月底,浮法玻璃日平均产能利用率达到83.7%,同比增加了2.47个百分点,其中供应的增加主要源于一季度。在上文我们提到过,2024年3月末至11月下旬,浮法玻璃产能利用率大幅下跌7.2个百分点。实际上,当时浮法玻璃库存大幅上升,同时利润也持续压缩,据统计,煤制浮法玻璃利润大幅下跌116元/吨,跌幅达到30%,这种产业链的低迷态势促使浮法玻璃企业纷纷采取堵窑口等措施以降低产量,致使部分产线产能被淘汰。

步入2025年,虽然浮法玻璃仍有待点火产线,但其落地或将延迟,而行业利润压缩将推动落后产能出清,因此浮法玻璃产量大概率会出现一定程度的下滑,呈现出易减难增的局面。

2.6

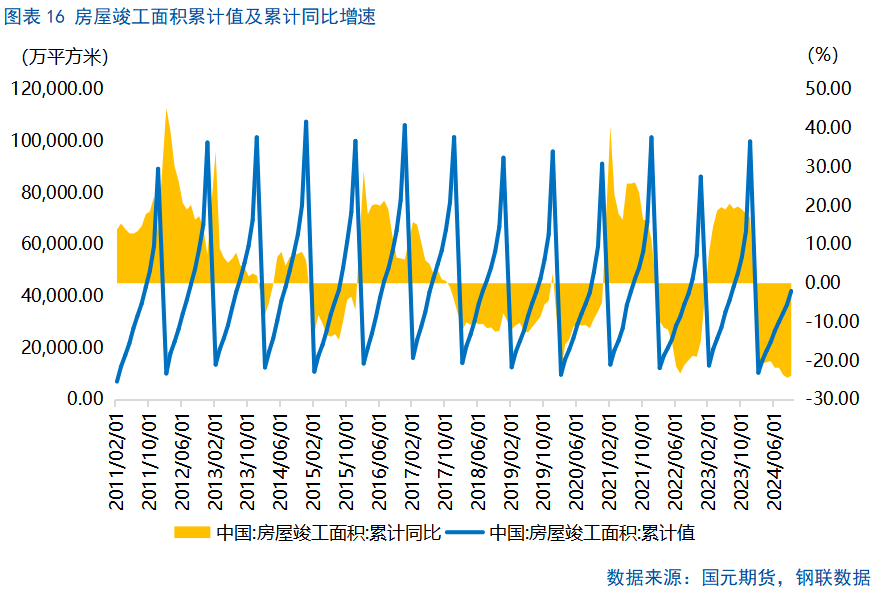

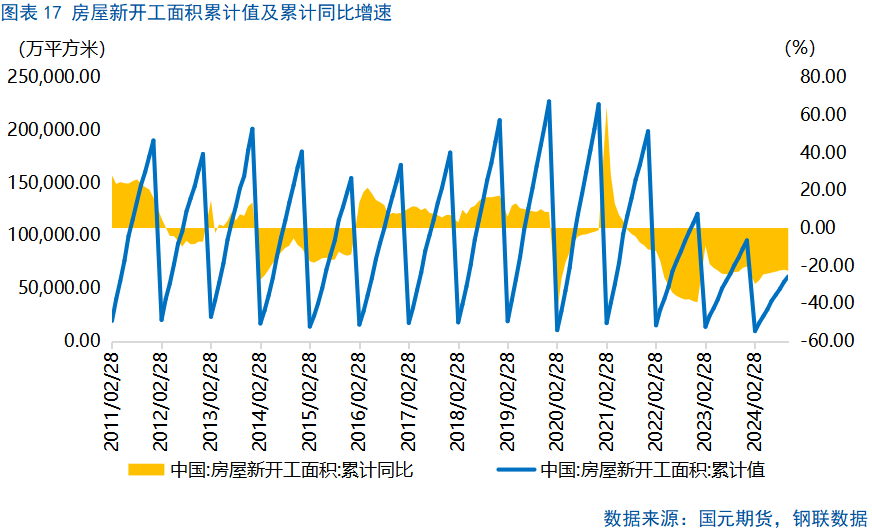

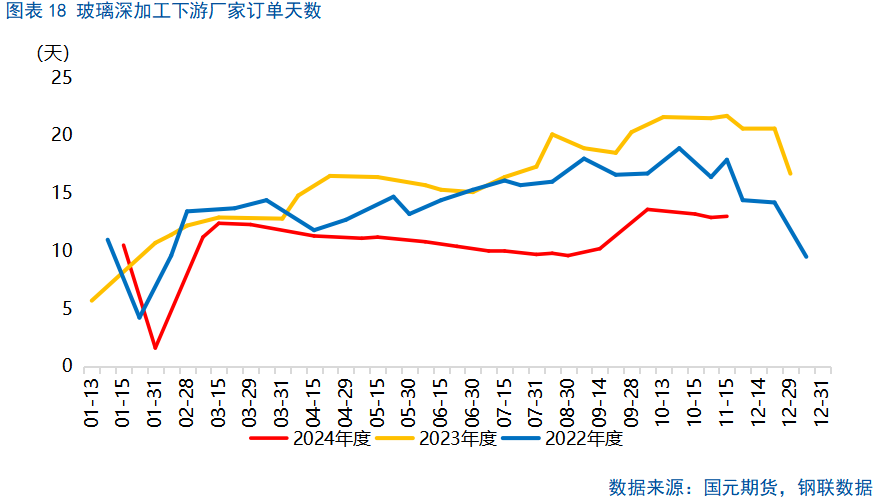

浮法玻璃需求:关注竣工表现

房地产竣工端为浮法玻璃的最大下游,2024年,受制于房地产竣工端表现不佳,浮法玻璃消费表现较弱。据钢联数据统计,用于建筑的玻璃占玻璃下游消费的88%。2024年1-10月,中国房屋竣工面积累计值在41995.15万平方米,累计同比下跌23.9%。房地产新开工至竣工期间需要经历约24-36个月,2022年,房屋新开工面积降幅达到39.4%,意味着2025年房屋竣工表现承压,浮法玻璃需求或延续下行。同时,影响浮法玻璃需求的还有房地产相关政策,尤其是针对于竣工相关的政策,2025年一季度末,国内重要会议所出台的相关政策值得密切留意,其可能会对浮法玻璃市场产生提振。

2.7

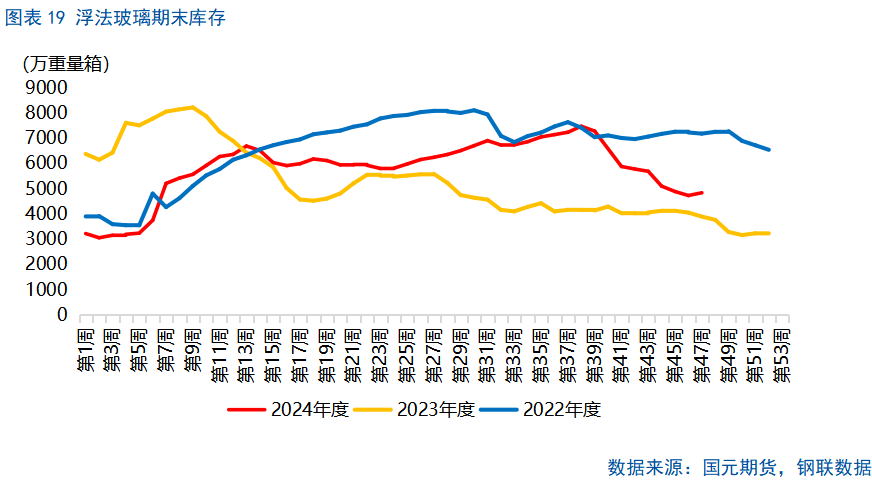

浮法玻璃库存:回落至正常区间

2024年,浮法玻璃库存已经回落至近三年之间的正常区间。在年内,浮法玻璃库存波动较大,有两个关键转折点。其一是春节前后浮法玻璃大幅累库:2024年春节假期前后,浮法玻璃库存大幅上升,从2月初的3243.1万重量箱,迅速攀升至6693.6万重量箱的上半年最高点,实现倍增,同时跃升至近三年同期的最高水平。其二是国庆节后浮法玻璃大幅去库:国庆节前,浮法玻璃一路累库,9月末浮法玻璃库存达到7287.9万重量箱,累库幅度达到125.95%。而国庆节后第一周,浮法玻璃库存大跌1403.4万重量箱,去库幅度达到19.26%。步入2025年,我们认为在浮法玻璃供应端变动幅度有限,浮法玻璃库存整体是否具备压力主要取决于需求端表现。

2.8

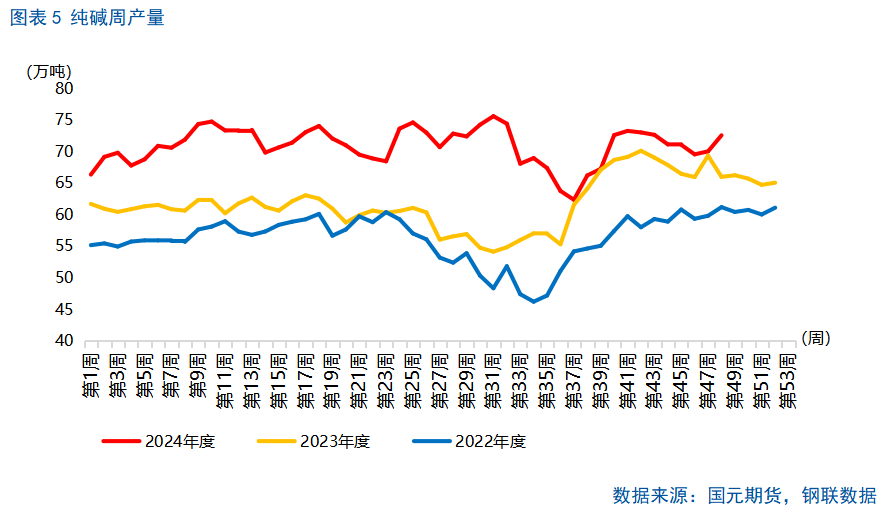

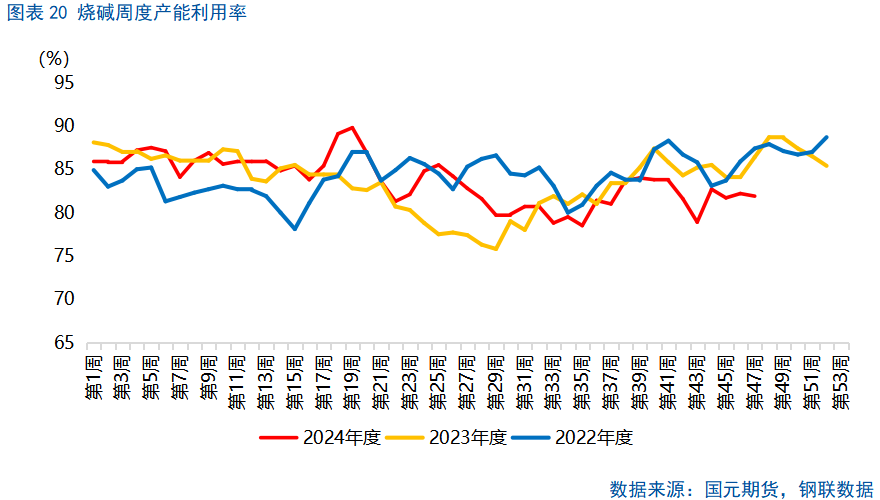

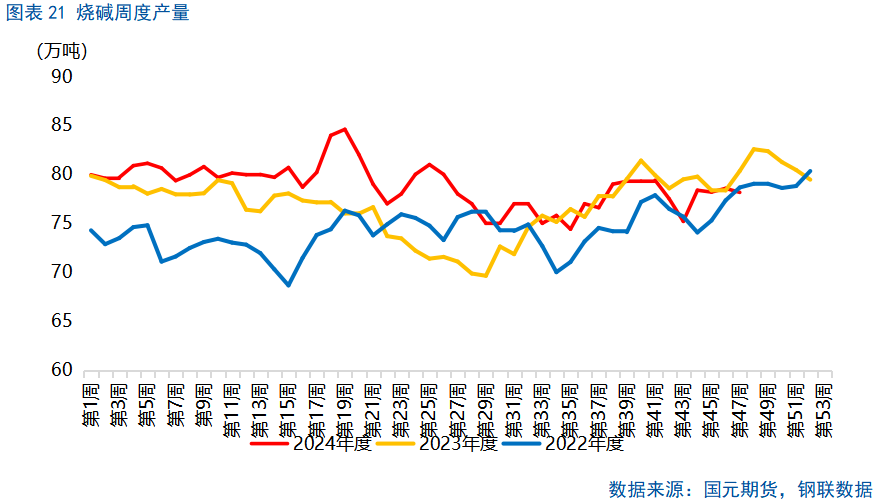

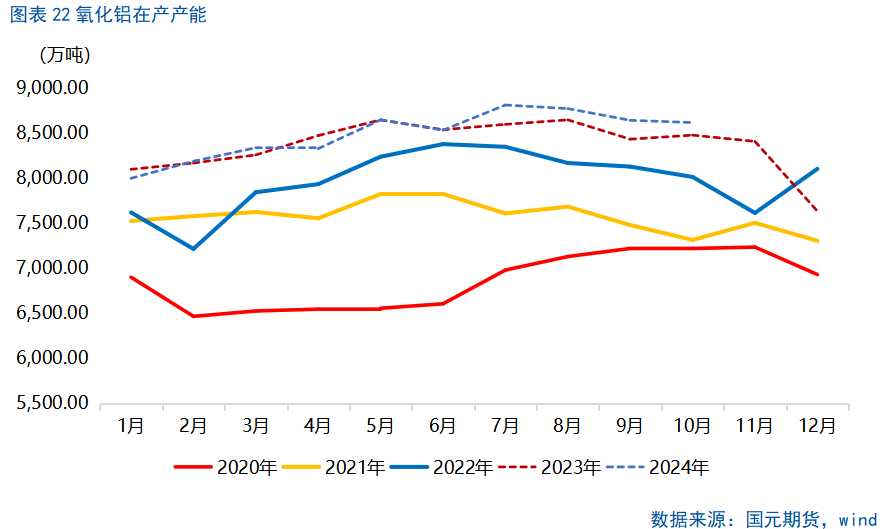

烧碱:产量持续创新高

根据钢联数据,2024年1-10月,烧碱累计产量达到 3443.68 万吨,较去年同期增加 136.73 万吨,累计同比增加 4.14%。2024年11月-12月,烧碱存在少量新增产能,但对产量影响不大,预估2024年烧碱全年产量超过4100万吨,创下2019年以来的新高。步入2025年,预计烧碱新增产能达到200万吨,若全部顺利落地,产能增速将达到近5%。

2.9

烧碱需求及库存:氧化铝占据主导

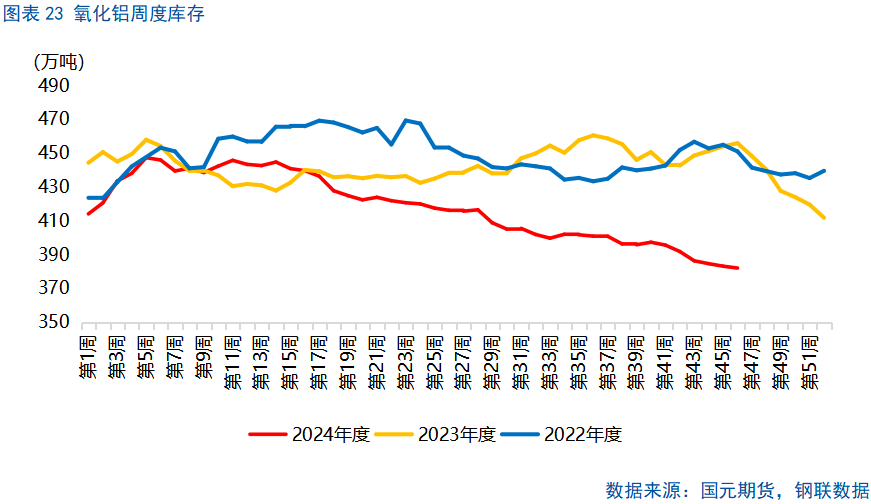

烧碱下游中占比最大的为氧化铝。2024年1-10月,中国氧化铝总产能达到10402万吨/年,同比增加0.58%,中国氧化铝在产产能达到8620万吨/年,同比增加1.65%,居于近五年以来的新高。烧碱主要用于氧化铝的生产环节:烧碱与铝土矿按一定比例调配,可以生产氧化铝。铝土矿的进口依存度较高,国内铝土矿产量呈现连年下滑趋势,因此进口铝土矿占比可达到国内铝土矿总供应的7成以上,几内亚目前是中国进口铝土矿的第一大来源国。2024年,几内亚铝土矿存在发运扰动,国产矿、澳大利亚及非主流进口铝土矿占比增加,一定程度上提振烧碱需求。据百川盈孚预计2025年氧化铝有980万吨新增产能入场,其中一季度投产达到780万吨/年。

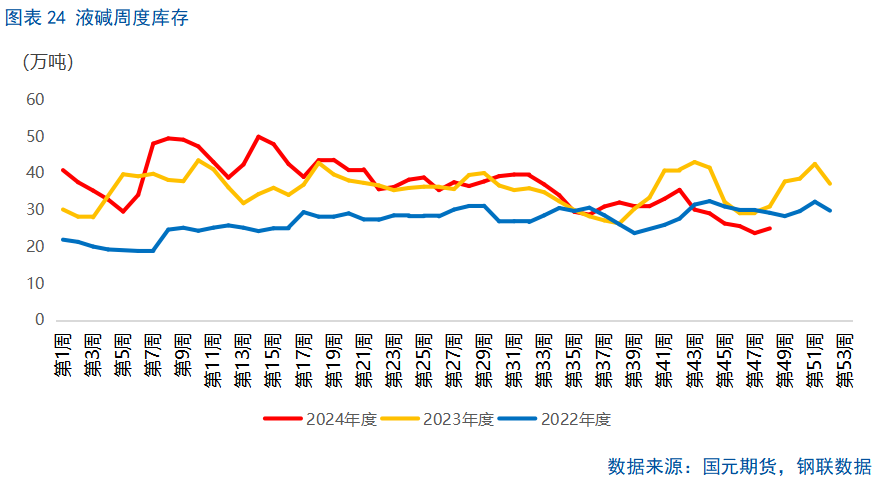

据中国海关总署,2024年1-10月,中国累计进口铝土矿13174万吨,同比增加12.0%。分国别看,自几内亚进口铝土矿9209万吨,占进口总量的69.9%,同比增加11.1%;自澳大利亚进口铝土矿3300万吨,占进口总量的25.05%,同比增加18.34%;非主流进口铝土矿总量665.3万吨,占进口总量的5.05%,较2023年同期非主流铝土矿进口总量(不含印尼进口矿)增加33.8%。非铝需求方面,印染行业对烧碱需求同比增加。根据国家统计局数据,2024年1-9月,印染行业规模以上企业印染布产量416.22亿米,同比增长2.94%,不过增速较上半年回落1.04个百分点。截至11月,液碱场内库存在24.95万吨,较年初下滑38.83%,同比下滑19%。

2025年,预计非铝需求下游终端涉及纺织服饰消费等行情,其出口依赖度约为二成,随着美国关税政策落地,海外消费韧性降低,将一定程度上对非铝需求增速形成拖累。但是,随着进口铝土矿数量增长,氧化铝持续投产,国内铝土矿需求将增加,对于配比使用的烧碱需求也将有所增加,烧碱最大下游氧化铝需求有望提升。综合来看,步入2025年,烧碱需求整体仍然向好,液碱库存有望维持在偏低水平。

三、总结

纯碱、玻璃:2023年至2024年为纯碱投产大年,纯碱产能创下历史新高。2025年一季度,2024四季度投产的纯碱装置将出产品,同时,远兴能源阿拉善天然碱项目二期预计于2025年末投产,涉及产能280万吨/年,因此,2025年纯碱整体供应压力将加剧。而需求端,光伏玻璃减产计划还未达到设定的30%目标,同时国内部分光伏产品退税率下调,对国内落后产能仍将延续出清,2025年光伏玻璃减产将延续进行;2025年,浮法玻璃结构性去产能已成为趋势,浮法玻璃产量也大概率下滑。

2025年纯碱行情仍然承压,不过,目前纯碱盘面价格基本贴水现货,这说明纯碱基本面的弱格局在盘面已经有所反映,后续纯碱供需的边际变化节奏或将成为交易重点。

2025年,浮法玻璃行情在供需双减下存在变数,或存在阶段性上涨可能。浮法玻璃盘面贴水现货,且盘面价格低于绝大多数装置生产成本;同时,浮法玻璃需求终端为地产竣工,2025年一季度国内重要会议政策及其导向可能对浮法玻璃市场产生提振。

烧碱:步入2025年,预计烧碱供需双增,烧碱新增产能达到200万吨,若全部顺利落地,产能增速将达到近5%。同时,随着主要下游氧化铝持续投产及进口铝土矿数量增长,烧碱需求整体向好,液碱库存有望维持在偏低水平,支撑行情。

还没有评论,来说两句吧...