可转债基金投资攻略,又火了

最近没有可转债打新了,白菜钱都木了,甚是寂寞~

不过它的相关基,可转债基表现倒还不错。

今年可转债基金平均收益是11.8%,主动股基6.3%,再看看沪深300,负收益...

所以应大家要求,简单聊聊可转债基金哈

可转债基这么猛,一方面可转债确实行情好,打新就不说了,今年以来新债上市首日平均涨幅17%。

像深市三剑客国泰、川恒和隆华,上市首日直冲157.3,沪市大牛韦尔转债更是172收盘。

另外可转债大多都是中小盘债,今年小盘股行情好,所以基金也是挂钩中证500多一些。

可转债基金介绍

先做下科普,顾名思义,主投可转债的基金就叫可转债基金。

可转债基金大多属于二级混合债基,名字里一般带“可转债”。

但也有特殊的个例,比如某安双债添益,明明是一只纯债基,名字也不含转债,可业绩基准却对标可转债指数,在2020年年底可转债持仓更是达到52%。

所以是不是可转债基,首先看名字,其次看业绩基准,看是否对标中证转债指数。

可转债基金的特点

再说下可转债基金有哪些特点。

两大优势:

第一,相比个人摊大饼式买可转债,交给专业的基金经理更省心。

尤其是遇到强赎情况,不了解或者忘记转股可能造成重大损失,基金经理不会~

第二,可以通过场内杠杆提高收益,而普通投资者是做不到的。

简单理解就是机构可以通过债券正回购的方式,将所持有的债券质押,获得质押资金后再买入债券,达到增加杠杆的效果。

这种操作在牛市很吃香,也适用于一些价格在100元附近被错杀的潜在绩优债。

但也很考验基金经理择时和择债的能力,算是双刃剑吧。

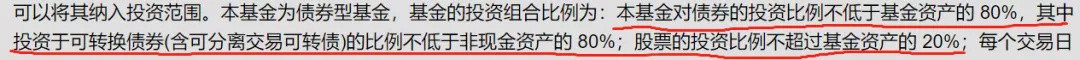

另外可转债基金(二级混合债基)一般都有最低仓位限制。

硬核规定,可转债基金大多有双80%限制,固收类资产占总持仓不得低于80%,可转债占比不得低于固收类资产的80%。

也就是说可转债最低持仓比例是80%×80%=64%。

在大多数情况下,倒也没啥问题,但遇到极端行情可能会很危险,回撤也可能很大。

可转债基不是可转债,跌到80~90的纯债价值就给你保本了噢~

要知道可转债基本质是持有一篮子可转换成股票的债券,跟正股相关度都很高,如果持有的都是激进的转债,波动不会比股票小,甚至可能更大。

特别是在牛市高位,可转债都涨的很高的时候,没有了债性,当市场突然走熊,高仓位硬抗可能很惨。

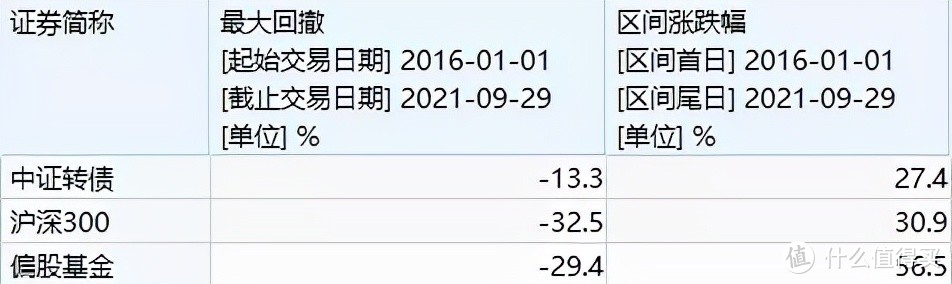

比如2015年,中证转债指数最大回撤51%,比同期偏股基金和沪深300都要高。

当然这只是少数情况,大多时候可转债基金是比较稳的。

比如2015股灾后至今,最大回撤要小很多,但业绩和同期沪深300相差无几。

所以只要不是在转债高位接盘,通常可转债基比股基要抗跌得多。

就怕2015年那种极端行情,转债价格普遍高出纯债价值太多,再加上保底仓位,就很危险。

所以考虑购买可转债基金前,也必须关注股市市场的估值,以免高位踩坑。

当然我们利用它的债券属性,也可以做些简单预测。

从集思录近3年半的数据看(查询步骤:集思录→可转债实时数据→平均价格)。

可以看到,可转债的平均价格一般很难跌破它的发行面值(100),通常可转债整体的平均价格下行到100元左右时,就是几个比较好的机会。

因为这时说明可转债的溢价率普遍很低,股市也比较熊,就具备很高的性价比了。

但这种机会并不多,近几年中也只有在2018年可转债大熊市出现过(最低94.7)。

我觉得吧,等抄底意义不大,如果知道可转债是低位,往往也对应股市的低位,理论上买股票基金收益会更高。

所以可转债基金,尽量注意别追高就行了。

现在可转债的市场平均价格是133,中位价格120,总体处在一个中上偏高的位置,性价比中等~

可转债基金的筛选

除了买入时机外,我们在挑选可转债基金的时候应该注意哪些方面?

可以参考以下三点:

①熊市抗跌,牛市能涨

必须先搞清楚我们配置可转债基金的目的:熊市抗跌,牛市赚钱的进取型资产。

那么它在熊市的最大回撤和历史业绩就是重要参考项,优先选回撤小且业绩优秀的基金。

而对标指数要选中证转债或者沪深300。

②规模

可转债基金的规模不能太大,一方面可转债体量有限,规模大会限制它操作,只能买大盘债;

而且可转债流动性不如股票,规模太大也会限制基金经理交易能力。

考虑到大多是二级混合债基,股票仓位一般在10-20%,而公募基金的网下打新门槛,需满足沪深两市单个市场持仓市值不低于6000万,两个市场都打新的话,不低于1.2亿。

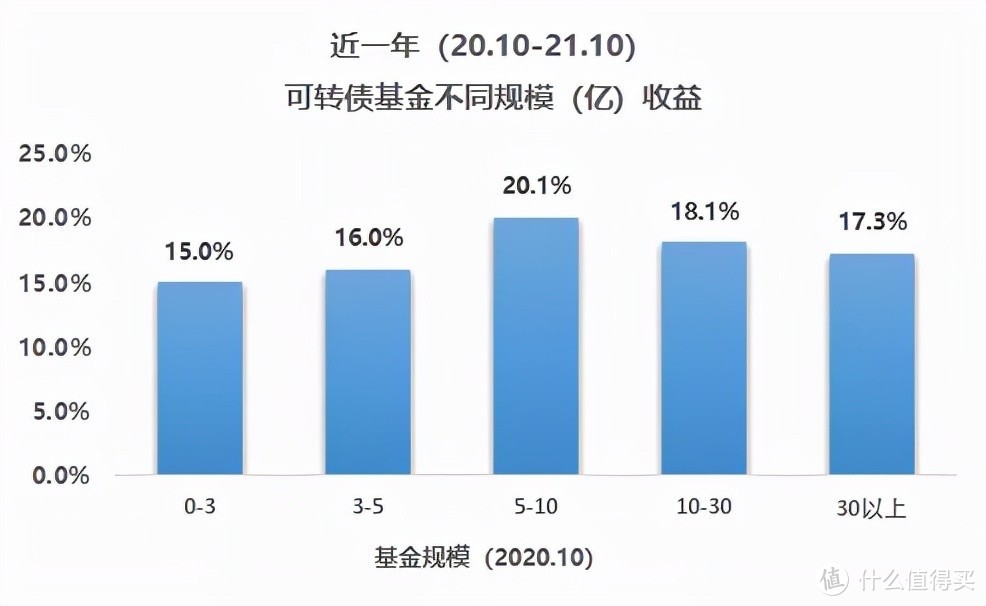

所以理论上来说,可转债基金在5~10亿规模左右最佳。

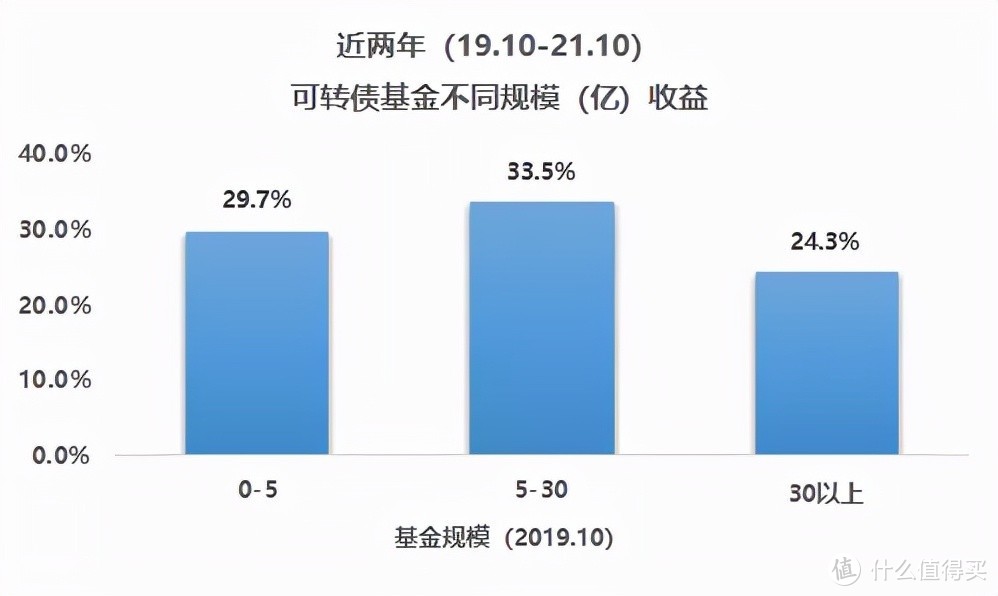

我拿近两年数据做了个小测试,结果如下:

(ps:近两年5-10亿和3-5亿数据样本太少,故合并)

近一年5-10亿规模最佳,其次10~30亿的业绩也不错。

③基金经理

学历至少硕士以上,从业年限3年以上,最好是长期做债基的基金经理。

到这一步就属于优中选优啦,同样是优质的基金,自然是专攻领域专一,研究年限长的基金经理更好了。

④费率

最后如果你还纠结选哪个,可以看下它们的费率,要选费率更少的。

那么,根据上面这些条件,我做了一个筛选大纲:

👉以2018年可转债的抗跌性+近三年的业绩为前题,最大回撤和业绩要均优于同期沪深300

👉规模10亿左右(5-30亿之间,可适当调整)

👉基金经理年限>3年+硕士以上学历+长期债基大神

👉费率尽量低

当然,我只是提供一个思路供大家参考,不做推荐,具体还需大家自己动手实践。

最后,做个小结:

可转债基金实际是戴着债基壳子的中高风险品种,小白容易被误导,必须看清它的投资范围和业绩基准。

可转债基金与股市相关度较高,注意市场估值,勿追高。

可转债基金基金可作为股基更低一个风险层级的品种考虑,有债性保底,通常波动比股基更小,但长期收益大概率低于股基。

相比自己无脑采用双低摊大饼的转债策略,交给基金经理更省心,而且还有普通投资者无法使用的杠杆工具,提升收益。

当然基金的筛选一定要谨慎~

好,今天干货就聊到这。

还没有评论,来说两句吧...