MSCI指数调整!龙芯中科被纳入,双创龙头ETF(588330)劲涨2.86%,机构:“硬科技大年”可期!

今日(11月7日)A股集体收涨,成长风格表现居前,创业板指涨3.75%,科创50涨3.04%。覆盖创业板+科创板高成长龙头的科创创业50指数超八成个股收涨,28只成份股涨超2%。其中,时代电气、海光信息、中芯国际、龙芯中科、传音控股携手涨超6%,金山办公、智飞生物、寒武纪-U等个股大幅跟涨。

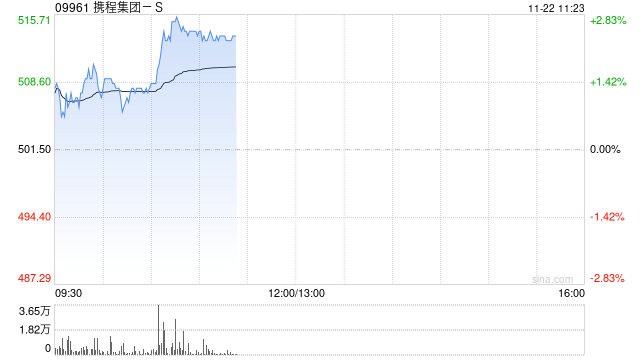

热门ETF方面,被动跟踪科创创业50指数的双创龙头ETF(588330)尾盘发力冲高,场内价格盘中涨超3%,收涨2.86%。

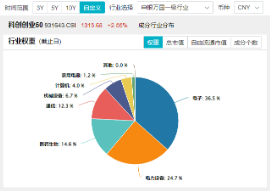

资金面上,主力资金大举涌入双创板块!Wind数据显示,医药生物、电子、电力设备行业分别获主力资金净流入103.66亿元、89.65亿元、62.9亿元,吸金额在31个申万一级行业中位居前列。

值得注意的是,电子、电力设备、医药生物均是双创龙头ETF(588330)标的指数(科创创业50指数)的重仓行业,截至今日,权重占比36.5%、24.7%和14.6%。

政策面上,11月6日,工业和信息化部公开征求对《新型储能制造业高质量发展行动方案(征求意见稿)》的意见。到2027年,我国新型储能制造业全链条国际竞争优势凸显,实现高端化、智能化、绿色化发展。新型储能制造业规模和下游需求基本匹配,培育千亿元以上规模的生态主导型企业3~5家。

申港证券研报认为,在构建“新型电力系统”及“双碳目标”的背景下,可再生能源发电将逐步转变为装机主体和电量主体,而其中风电和光伏发电的不稳定性、随机性、波动性势必需要储能系统协调运行,来保障电力系统安全稳定运行。储能系统建设仍有望保持高景气。

消息面上,MSCI指数调整,龙芯中科被纳入。北京时间11月7日,全球知名指数公司MSCI宣布了11月审核变更结果。在本次调整中,MSCI中国指数新纳入4只中国股票,其中包括龙芯中科。

业内人士指出,股票进入MSCI中国指数,便意味着进入了MSCI全球标准指数系列,有望获得大量被动资金跟踪。

值得注意的是,龙芯中科是双创龙头ETF(588330)标的指数(科创创业50指数)成份股,截至今日,权重占比0.91%。

展望科技板块后续走势,市场分析人士表示,在财政宽松预期走强、市场风险偏好上升的背景下,经历了充分去库存之后的全球半导体销量数据持续改善,同时结合AI应用催化各类终端创新及换机的产业趋势,保持对于“硬科技大年”的乐观展望。

东兴证券指出,经济基本面有望阶段性转暖。从题材层面,板块良性轮动,重组和科技方向的行情,市场积极参与,赚钱效应较好。产业方向上,以新质生产力为大方向,各地政府积极推进,为市场提供了更好的信心,政策叠加资金面的不断改善,市场震荡格局有望延续。政策持续落地,A股或迎投资机遇。

布局工具上,A股成长型宽基“小霸王”——双创龙头ETF(588330)紧密跟踪科创创业50指数,从科创板和创业板中选取市值较大的50只战略新兴产业上市公司作为指数样本,成份股汇聚各行业大市值龙头,囊括新能源、半导体、创新药等热门主题,权重股包括宁德时代、中芯国际、金山办公等细分赛道的龙头公司。通过ETF低门槛上车,能够布局多层次资本市场。并且,在历轮A股牛市行情中,成长风格呈现高反弹特性。如果迎来牛市,20%涨跌幅限制的科创创业50指数有能力担当“反弹先锋”。

数据、图表来源:Wind,沪深交易所,华宝基金等。

特别提醒:近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

风险提示:双创龙头ETF(588330)被动跟踪中证科创创业50指数,该指数基日为2019.12.31,发布于2021.6.1,该指数2020-2023分年度涨跌幅为:86.90%、0.37%、-28.32%、-18.83%。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R4-中高风险,适宜积极型(C4)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

还没有评论,来说两句吧...