中证A500ETF景顺规模突破100亿 又一个中证A500基金百亿了

来源:小波思基

第二个百亿基金,最快千亿指数

最近行情给力,中证A500相关基金也是卖爆了。

上市不到一个月,中证A500ETF景顺(159353)规模突破100亿,成为市场上第二只百亿级A500指数基金。

数据显示,截至11月7日,中证A500ETF景顺(159353)份额为103.52亿份,资产规模达到106.73亿元,市场居同类第二。

上市不到一个月的ETF规模突破百亿,这对景顺长城来说也是创了记录。

同时基金的流动性也是很好,成交很活跃,截至11月7日,累计成交额超175亿元。

同时,景顺长城中证A500ETF联接基金也于11月4日提前结束募集,成立规模为56亿。

场外同样火爆。景顺长城中证A500ETF联接基金(A类:022444,C类:022445)也是在本周一提前结束了募集,规模56亿,在已结募的A500ETF联接基金里目前是最大的。

中证A500指数相关基金的规模增长效率惊人,首批10只中证A500ETF规模合计超过800亿,加上已经结募和正在发行的场内外产品,总规模或已经超过1200亿。

指数基金,规模大,成交活跃,是非常重要的指标,意味着产品有很好的流动性。这次中证A500可以说是迅速把场子撑了起来。

贝塔升级+卷出天际

这次产品销售火爆,一方面,中证A500全面性强,成分股盈利质量高,可以说是更好的贝塔。

相比传统的宽基,这次的中证A500,有五个升级:

1、市值覆盖升级。中证A500成分股市值中位数是366.12亿,低于沪深300,高于中证500。而最小市值为41.51亿,比两大宽基指数都低。

这意味着中证A500以中大盘为主的同时,覆盖到了部分小微盘。

2、行业覆盖升级。中证A500 指数覆盖了91个中证三级行业,而沪深300是63个,中证500是80个。(数据来源:wind,截至2024年10月11日)

3、分散度升级。中证A500指数的行业集中度CR3为51.7%,而沪深300为59.7%,中证800为68%。

4、成分股是细分行业龙头,盈利能力升级。截至2024年10月底,中证A500指数的成分股平均ROE为10.36%,而同期沪深300和中证800分别为10.23%和9.79%(数据来源:wind,华鑫证券)。

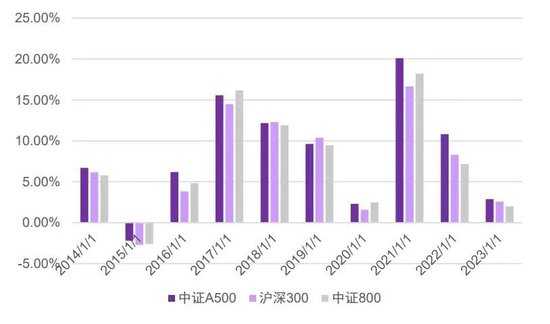

5、成分股成长能力升级。中证A500的平均营收增速,多次高于可比指数表现。

指数各期平均营收增速,资料来源:Wind,华鑫证券研究;截至2024.10.16

火爆的另一个原因,则是多家基金公司参与A500大战,产品设计先卷出天际。

费率方面,管理费a普遍是0.15%/年,远低于传统的0.5%/年。

一些小伙伴关心的分红,也是给足了预期。

季度评估分红是常规操作,规模位列市场第二的景顺长城中证A500ETF(159353),进一步掏出月度分红评估机制,可每月进行评估,如果符合条件,就可以安排收益分配。

Bo姐注意到,景顺长城基金在产品分红的设计上,是很有前瞻性的。

拿景顺长城沪港深红利成长低波指数A类(007751)来说,基金是2019.9.6成立,当时就设置了每个季度观察的机制,当可供分配利润大于0时,进行收益分配。

产品运作下来,实际效果也是拉满。

截至2024.11.5,分红了15次,并且已经实现连续14个季度连续分红。

数据来源:天天基金网

这次的中证A500基金,会开启怎样的分红盛宴,先小小期待一下了。

不仅仅是分红

进一步深挖,bo姐发现,景顺长城基金在指数产品的设计、布局上,可不仅仅是卷产品条款这么简单。

一方面是贝塔升级。

前面给大家分享了中证A500指数的五个升级,其实早在A500横空出世之前,景顺长城基金就一直在追求更好的贝塔。

比如纳指科技ETF(159509),跟踪的指数,是对纳斯达克100指数做了提纯,更聚焦于美股科技巨头。今年上半年,产品干了33%的涨幅,一度成为场内溢价最高的ETF。

还有500ETF增强 (159610),试水场内ETF做增强收益。产品2021.12.13成立,截至2024.11.4,相对中证500指数做出近6个点的超额。

另一方面,景顺长城基金的指数产品,国际化色彩很浓,A股、港股和美股全面覆盖,可以帮我们做全球配置。

美股方面,除了前面讲到的纳指科技,还有全球芯片LOF(501225),标普消费ETF(159529)等。

港股这边,有港股科技50(513980)、港股央企红利50ETF(520990)等。前者布局美团、腾讯等互联网巨头,后者涉及的港股央企多为AH股,股息率更高。

最后来总结下。

这次的中证A500,成长和价值兼备,很适合想全面买A股龙头的。我们不需要再去买多只宽基,就能大盘和中小盘都覆盖。景顺长城中证A500ETF(159353)规模超百亿,位居市场前列,产品条款好,大家可以多关注下。

除此之外呢,想做全球布局的,前面提到的这些美股、港股特色产品,也是可以关注的,但注意不要在高溢价时进场,海外市场的波动也是不小的。

风险提示:

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产投资于港股或海外市场,除以上风险外,还会面临汇率风险,提请投资者注意。

板块/基金短期涨跌幅列示、个股短期业绩仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的预测或保证。

以上观点仅供参考,不构成投资建议或承诺。在投资相关基金产品前,请您务必关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力,投资与自身实际情况相匹配的基金产品。基金有风险,投资需谨慎。

还没有评论,来说两句吧...